Arbeitgeber aufgepasst - Infos zum Entlastungspaket III

Erfahren Sie mehr zum Entlastungspaket III und worauf Arbeitgeber jetzt achten müssen.

Mit dem dritten Entlastungspaket verfolgt die Bundesregierung ihr Vorhaben, den steigenden Energiekosten und der Inflation entgegenzuwirken. Die Maßnahmen sind sowohl für Unternehmen als auch für Arbeitnehmer hoch interessant. Wir fassen es Ihnen zusammen.

Maßnahmen des III. Entlastungspakets für Unternehmen

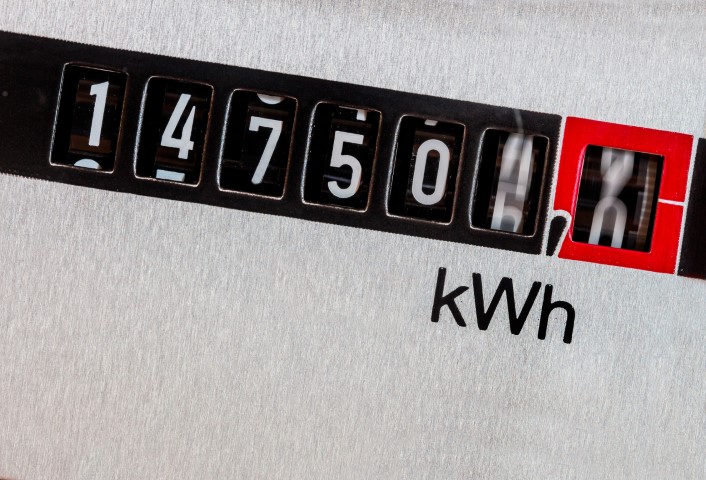

Aktuell und viel diskutiert wird die Strom- und Gaspreisdeckelung, ähnlich der Einführung in anderen europäischen Ländern. Diese Maßnahme würde sowohl Unternehmen als auch Arbeitnehmer stark entlasten.

Hinter diesem Konstrukt steht der Gedanke, dass Verbraucher Energie zu einem festen Tarif bis zu einem limitierten Kontingent abrufen können. In diesem Fall wird von einem sogenannten Basisverbrauch ausgegangen, der, sofern überschritten zu nachfolgenden Zahlungen des tatsächlichen Marktpreises führt. Entsprechend soll die Differenz zwischen Strom- und Gaspreisdeckelung und dem tatsächlichen Marktpreis von der Staatskasse getragen werden.

Gespräche dazu sollen innerhalb der Europäischen Union geführt werden. Die Bundesregierung sprach sich bereits klar für die sogenannte Strompreisbremse aus und verhandelt weiter über eine staatliche Begrenzung des Gaspreises in gleicher Vorgehensweise.

Die Gaspreisbremse soll demnach zu Beginn des Jahres 2023 eingeführt werden. Hierfür wird zunächst ein Grundverbrauch an Gas ermittelt, dessen Preis gedeckelt ist. Sofern man den ermittelten Grundumsatz überschreitet, ist der höhere Preis des Marktes zu zahlen. Aktuelle Gespräche deuten darauf hin, dass es bereits Entlastungen ab Dezember 2022 geben wird.

Vorschläge einer Expertenkommission in Bezug auf den gedeckelten Grundverbrauch sprechen von 80% des Vorjahresverbrauchs. Dieser gedeckelte Anteil am Gasverbrauch soll demnach maximal 12 Cent/kWh betragen.

Der tatsächliche Einführungszeitpunkt steht allerdings noch nicht fest. Aktuell ist die Rede von einer Einführung zum 01. Januar 2023. Die EU kritisierte die Pläne bereits, da eine Finanzierung des Vorhabens auf Krediten in Höhe von 200 Milliarden Euro basiert.

Mit Sicherheit wird es dennoch zu einer Absenkung der Mehrwertsteuer kommen. Aus EU-rechtlichen Gründen ist ein vollständiger Erlass der MwSt. nicht möglich. Zwischenzeitlich hat das Bundesministerium für Finanzen ein Schreiben veröffentlicht, dass eine befristete Absenkung des Umsatzsteuersatzes für Gas- und Wärmelieferungen vorsieht.

Durch das Gesetz zur temporären Senkung des Umsatzsteuersatzes auf Gaslieferungen über das Erdgasnetz wurde die MwSt. seit dem 01.10.2022 bereits auf sieben Prozent abgesenkt. Allerdings ist dieser Zeitraum bis zum 31.März 2024 begrenzt.

Ebenfalls regelt das Schreiben des BMF’s, dass der Gas- und Wärmeverbrauch den am Ende des Ablesezeitraums geltenden Steuersatz unterliegt und zwar auch dann, wenn zu Beginn der Abrechnungsperiode noch der alte Steuersatz von 19% gegolten hat. Ebenfalls gilt der ermäßigte Umsatzsteuersatz von sieben Prozent auch für Lieferungen von Gas per Tanklastwagen.

Steuerfreie Inflationsprämie

Zusammen mit dem Entlastungspaket kommt auch die Inflationsprämie in Höhe von bis zu 3.000, – Euro, die Arbeitgeber im Zeitraum vom 26.10.22 bis zum 31. Dezember 2024, steuerfrei an Ihre Mitarbeiter auszahlen können. Allerdings handelt es sich hierbei um eine steuerfreie Sonderzahlung, die freiwillig von den jeweiligen Arbeitgebern gezahlt werden kann. Für Arbeitgeber werden weder für geringfügig Beschäftigte noch für Voll- oder Teilzeitkräfte Lohnsteuer- oder Krankenkassenbeiträge fällig. Für Arbeitnehmer existiert somit kein Rechtsanspruch auf die Inflationsprämie. Eine Auszahlung kann in einem oder mehreren Schritten erfolgen. Eine Steuerfreiheit ist allerdings nur sichergestellt, solange die Prämie in der Lohn- und Gehaltsabrechnung klar ausgewiesen ist.

Maßnahmen des III. Entlastungspakets für Arbeitnehmer

Hierbei gilt es zu Unterscheiden zwischen Entlastungen aus Sicht des Arbeitnehmers und Entlastungen, die auch den Arbeitgeber betreffen. Arbeitgeber müssen folgende Maßnahmen berücksichtigen.

Die Energiepreispauschale (EPP)

Arbeitnehmer erhielten ab dem 01.September 2022 einen einmaligen Zuschuss von 300, – Euro zum Lohn. Ausgezahlte Beträge erhalten Arbeitgeber später erstattet. Hierbei handelt es sich um einen Brutto-Betrag, der versteuert werden muss. Ausgezahlt wurde an Menschen mit Wohnsitz, Aufenthaltsort und Arbeitsstätte in Deutschland wobei Rentner und Studenten von dieser Maßnahme ausgeschlossen wurden. Mehr Infos zur EPP erhalten Sie auch in einem unserer älteren Beiträge, hier.

Arbeitnehmer erhielten die EPP von ihrem inländischen Arbeitgeber ausgezahlt, wenn sie unbeschränkt steuerpflichtig sind und am 1.September 2022 in einem gegenwärtigen ersten Dienstverhältnis standen. Zudem mussten Arbeitgeber in der Steuerklasse I-V eingestuft sein oder als geringfügig Beschäftigter einen pauschal besteuerten Arbeitslohn erhalten. Dem Arbeitgeber musste schriftlich bestätigt werden, dass es sich um das erste Dienstverhältnis handelt. Das gleiche gilt für den Bezug von Lohnersatzleistungen wie Krankengeld, Elterngeld und Kurzarbeitergeld.

Steuer- und Grundfreibetrag

Der Grundfreibetrag wurde seitens der Bundesregierung noch einmal innerhalb eines Jahres erhöht. Seit dem 01. Juli 2022 gilt für das Jahr 2022 ein Grundfreibetrag von 10347 €. Wer also ein zu versteuerndes Einkommen von weniger als 10347 € hat, muss keine Steuern zahlen. Arbeitgeber müssen diesbezüglich folglich nichts unternehmen.

Erhöhung der Midijob-Grenze

Bei geringen Einkommen, die jedoch höher sind als bei Minijobs, können Arbeitnehmer bei den Versicherungsbeiträgen für Kranken-, Renten-, und Arbeitslosenversicherung sparen. Für Midijobs galt das schon seit längerer Zeit. Die Einkommensgrenze für die Inanspruchnahme der Midijob-Regelung wird mit dem III. Entlastungspaket bis einschließlich September 2022 auf 1300,- Euro angehoben. Ab Oktober 2022 stieg sie erneut auf 1600, – Euro und wird ab 01.Januar 2023 erneut angehoben auf 2000, – Euro. Dadurch können mehr Arbeitnehmer Sozialversicherungsabgaben sparen.

Für Arbeitgeber zieht dieses Beschäftigungsmodell wie bereits zuvor einen höheren Verwaltungsaufwand nach sich, da Sonderregelungen beachtet werden müssen.

Bezüglich der Änderungen für das Jahr 2023 im Bereich HR, Lohn etc. bieten wir aktuell wieder Termine für unsere begehrten Jahreswechselseminare HR an. Eine Übersicht der verschiedenen Auswahlmöglichkeiten finden Sie hier.

Hier gibt es keinen Handlungsbedarf für Arbeitgeber:

Heizkostenzuschuss

Den Anspruch auf Heizkostenzuschuss haben Auszubildende und BAföG-Empfänger, die entweder Ausbildungsgeld oder Ausbildungshilfe beziehen und allein wohnen. Gleiches gilt für Aufstiegsgeförderte (AFBG).

Aktuell kann mit einer Einmalzahlung in Höhe von 230, – Euro gerechnet werden und eine Antragsstellung ist nicht erforderlich. Der Betrag wird entweder mit der nächsten BAföG-Auszahlung oder der Nebenkostenabrechnung überwiesen.

Kindersofortzuschlag

Sofern Kinder als außerordentlich armutsgefährdet gelten, erhalten Familien seit Juli 2022 einen monatlichen Aufschlag als Ergänzung zum Kindergeld. Dieser wird an bedürftige Familien ausgezahlt, deren Einkommen besonders gering ausfällt. Ebenfalls erhalten Anspruchsberechtigte bis zum Ende des Jahres aktuell 20,- Euro pro Kind zusätzlich pro Monat, wodurch der Maximalbetrag auf 229,- Euro pro Kind steigt. Die Zuständigkeit liegt bei der Bundesagentur für Arbeit sowie der Familienkasse. Anträge für den Kinderzuschlag müssen halbjährlich eingereicht werden.

EEG-Umlage

Die EEG-Umlage, früher zusätzlich zum Strompreis zu zahlen, entfällt für Verbraucher seit dem 01.Juli 2022.

Pendler- und Entfernungspauschale

In der Einkommenssteuererklärung können Kilometer für Fahrten zwischen der Arbeitsstätte und der Wohnung geltend gemacht werden. Aufgrund der gestiegenen Spritkosten und somit der finanziellen Belastung für Pendler wurde die Pendlerpauschale pro gefahrenen Kilometer auf 38 Cent angehoben. Hier gilt es zu beachten, dass die Absetzung erst nach dem 21. gefahrenen Kilometer geltend gemacht werden kann. Ebenfalls darf hier ausschließlich der schnellste oder auch der kürzeste Weg zur Arbeit angesetzt werden. Diese Maßnahme ist begrenzt bis Dezember 2026 und greift mit der Einreichung der Steuererklärung 2022.

Arbeitnehmerpauschbetrag

Der Arbeitnehmerpauschbetrag (Werbungskostenpauschbetrag) wird für das Jahr 2022 auf 1200, – Euro angehoben und wird erst mit Abgabe der Steuererklärung 2022 wirksam.

Weitere geplante Maßnahmen:

Einmalzahlung für Studenten

Für Studenten ohne Anspruch auf BAföG soll es zukünftig einen Zuschuss zu den Energiekosten in Höhe von 200,- Euro geben.

Wohngeldreform und Heizkostenzuschuss II

Die Bundesregierung möchte Wohngeldempfänger im Zeitraum von September – Dezember 2022 mit einem weiteren Heizkostenzuschuss unterstützen. Für Single-Haushalte, die bereits Wohngeld erhalten werden zusätzlich 415,- Euro ausgezahlt. Zwei-Personen-Haushalte erhalten 540,- Euro. Für weitere Wohngeld-Berechtigte Personen gibt es zusätzlich 100,- Euro ausgezahlt. Der Zeitpunkt für die Zahlungen ist aktuell aber noch ungeklärt. Eine Auszahlung soll in Teilbeträgen erfolgen. Ebenfalls wurde der Wohngeldanspruch für Geringverdiener seit Anfang 2022 bereits erleichtert.

Kindergelderhöhung

Für die Jahre 2023 und 2024 soll das Kindergeld ab dem 01. Januar 2023 angehoben werden, um Familien für das Erste und Zweite Kind mit zusätzlichen 18,- Euro pro Monat zu unterstützen.

ÖPNV- und Nahverkehrs-Ticket

Aktuell wird über eine Verlängerung der Maßnahme ab Januar 2023 diskutiert. Vom Bund werden diesbezüglich 1,5 Millionen Euro zur Verfügung gestellt. Die Kosten für ein Monatsticket sollen zukünftig zwischen 49,- und 69,- Euro betragen, wobei die Tickets bundesweit nutzbar sein sollen.

Für eine individuelle Beratung zu den kommenden Anpassungen im Bereich HR, Lohn, Buchhaltung sowie den Themen Business Prozess Management und Digitalisierung kontaktieren Sie uns bitte hier.